Înainte să vorbim despre ce facem cu banii aceia pe care, dacă avem noroc, reușim să-i punem deoparte, vreau să facem împreună un test. Aveți mai jos patru întrebări. Răspunsurile voastre la ele determină gradul vostru de alfabetizare financiară, adică spun despre voi cât de bine înțelegeți economia, felul în care circulă banii și cât de mari sunt șansele voastre de a lua decizii financiare bune pentru sine și pentru familie. Adăugați un punct pentru fiecare răspuns corect și nici unul pentru fiecare răspuns incorect sau inexistent. Apoi faceți totalul.

Întrebările sunt:

- Să presupunem că ai reușit să economisești niște bani. Crezi că e mai sigur să pui toți banii într-o singură investiție (într-o singură companie) sau în mai multe?

- Să presupunem că în următorii zece ani, prețurile tuturor lucrurilor pe care le cumperi se dublează. Dacă ți se dublează venitul, vei reuși să cumperi mai puține lucruri decât cumperi acum, la fel sau mai multe lucruri decât cumperi acum?

- Să presupunem că ai nevoie să împrumuți 100 de lei. Care este suma mai mică pe care o ai de returnat, 105 lei sau 100 de lei plus 3% dobândă?

- Să presupunem că depui bani la bancă vreme de doi ani și banca îți oferă 15% dobândă pe an, iar tu nu umbli deloc la cont, nu scoți nici un ban. Va adăuga banca în contul tău în al doilea an mai mulți bani ca în primul an sau dobânzile din primul și al doilea an vor fi egale?

Răspunsurile corecte le-am pus la finalul articolului, să nu trișați!

Dacă aveți 4 puncte, felicitări, probabil v-a plăcut economia sau lucrați în domeniu. Eu recunosc cinstit că mi-am muncit puțin creierii pentru a răspunde corect la toate. Plus că am fost olimpică la mate în clasa a doișpea (eu și Al Bundy, cu eseul lui din liceu)!

Testul acesta este preluat din studiul realizat în 2016 de Standard and Poor despre gradul de alfabetizare financiară la nivel mondial (pe care-l am în format PDF, dacă doriți să vi-l trimit, e foarte interesant).

De ce e important să avem o minimă educație financiară?

Pentru că lipsa ei ne costă o grămadă de bani. Cei care nu înțeleg cum funcționează dobânda compusă, de exemplu, cheltuiesc mai mulți bani pe comisioane, au datorii mai mari și acceptă dobânzi mai mari la împrumuturi (arată studiileLusardi and Tufano, 2015 și Lusardi și de Bassa Scheresberg, 2013). De asemenea, ei se împrumută mai mult și economisesc mai puțin (rezultă din studiul Stango and Zinman, 2009).

Pe de altă parte, beneficiile potențiale ale educației financiare sunt nenumărate. Cei care înțeleg cum funcționează economia reușsesc să strângă mai mulți bani pentru pensie (Behrman et al., 2012; Lusardi and Mitchell, 2014), reușesc să diversifice riscul (Abreu and Mendes, 2010) și câștigă mai mult.

Ne lipsește educația financiară

Studiile arată că avem publicul cel mai puțin informat din punct de vedere financiar din Europa. Doar 22% din populația activă peste 15 ani poate răspunde corect la toate cele patru întrebări (spune Dragoș Neacșu, CEO Erste Asset Management). Oamenii din Australia, Canada, Danemarca, Finlanda, Olanda și Israel stau cel mai bine la capitolul alfabetizare financiară, cu procente de peste 50% de adulți cu note mari la testul de mai sus. Cel mai prost stau țările din Asia de Sud.

Adevărul este că în România, educația financiară lipsește și din școală, și din rutina de familie. Facem cursuri de economie doar la liceu și doar la modul teoretic. Și uite-așa ajungem adulți funcționali, dar complet derutați când vine vorba să ne facem un plan de cheltuieli sau o investiție corectă a economiilor.

Noi încercăm să le explicăm copiilor valoarea banului și cât de important este să fii atent la mersul lor. Să nu cheltuiești mai mult decât câștigi. Să știi mereu care sunt prețurile bunurilor de care ai nevoie. Să nu cumperi lucruri inutile. Să pui mereu ceva deoparte din ce câștigi.

Era o vreme, prin 2006-2008, când era profitabil să ții banii la bancă, în depozite la termen de 3-6 luni. Îmi amintesc că studiam dobânzile și îmi puneam puținii bani care rămâneau din salariu în depozite separate, mici. La finalul anului, banii mei făceau pui, pe care îi mutam în alt depozit și tot așa. Acum dobânzile au scăzut foarte mult și dacă vrei să-i înmulțești, banca nu mai e o soluție.

Fondurile de investiții – o variantă bună de a pune economiile la lucru

Soțul investește economiile noastre în fonduri (în unele luni reușim să punem ceva deoparte, în altele nu). Nu știu în ce fonduri anume, nu cunosc performanțe sau procent de risc, se ocupă el și eu stau liniștită, pentru că el e specialist, asta e meseria lui, să priceapă cum funcționează sistemul și să ia decizii. Ce știu este că reușim ca la finele anului să avem ceva mai mulți bani decât am depus.

Pentru că nu-mi place să rămân în urmă, zilele trecute am mers la un curs de educație financiară despre fonduri de investiții. Acolo am aflat mai întâi ce-ar face românii dacă ar avea 100.000 de euro (economisiți sau câștigați, nu contează; aceasta e sursa datelor).

- o treime și-ar lua o casă (sau încă o casă ori un teren), ceea ce ne arată că oamenii au nevoie să pună banii în ceva palpabil, care eventual le aduce un extra venit lunar (dacă dau casa spre închiriere, de exemplu)

- 15% ar pleca cu banii în vacanțe (înțeleg perfect de ce)

- 15% ar investi banii într-o afacere (curajos din partea lor)

- 5% ar depune banii la bancă (pentru că se tem să nu-i piardă, să nu li se fure, să nu intre în ei etc)

- 5% ar investi în fonduri

- 4% ar dona banii (serios? toată suma?)

- 8,4% ar dori să investească, dar nu știu în ce (pentru că vezi testul de la începutul articolului, le lipsesc informațiile și obișnuința de a lua decizii legate de bani și se tem să nu greșească și să piardă tot).

Fondurile sunt o variantă interesantă de economisire și investiție. O să vă povestesc puțin despre ce am aflat pe acest subiect, o să vă dau câteva exemple despre câți bani puteți câștiga investind astfel și voi răspunde la câteva întrebări standard pe care le au cei care nu cunosc prea bine acest subiect (printre care mă număram și eu).

Ce este un fond de investiții?

Practic, banii pe care îi investești într-un fond se duc în mai multe direcții, în funcție de ce tip de fond alegi. Mai pe limba română, fondul este un mix de variante de investiție, o combinație de locuri în care se duc banii tăi: acțiuni la companii mari sau mici din România și din străinătate, depozite la bănci, bonuri de trezorerie, obligațiuni, titluri de stat, aur etc. Dacă nu pricepeți nimic din ce spun, nu vă simțiți prost, nici eu nu pricepeam până să mă duc la curs, încercați să rămâneți cu mine, cred eu că se va face lumină până la final.

Când alegi să investești banii în fonduri, mai întâi trebuie să decizi dacă dorești un fond mai sigur, cu risc mic, cu performanță mai modestă, sau un fond cu risc mai mare, care va avea și performanță mai mare, adică la finalul perioadei de investiție poți avea mai mulți bani (dar e posibil să ai mai puțini, dacă investițiile pe care le-a făcut administratorul tău de fond nu au avut rezultate bune).

Poți alege singur fondul în care vrei să investești, după ce citești detalii despre ele în oferta administratorilor de fonduri, sau poți lăsa un consultant să te ghideze. Poți urmări performanțele anterioare ale mai multor fonduri și aici, pe siteul Asociației Administratorilor de Fonduri. Într-un fel, e ca și cum ai juca la bursă, doar că banii tăi nu se duc doar la bursă (da, parte din ei pot cumpăra acțiuni la firme mai mari sau mai mici, iar în funcție de performanța lor, câștigi sau pierzi), și nu tu decizi unde se duc banii, tu doar alegi tipul de fond, iar administratorul fondului pune banii la treabă în numele tău și al celorlalți investitori.

Bun, deci câți bani pot să câștig dintr-un fond de investiții?

Aveți mai jos câteva exemple de rezultate ale fondurile Erste, rezultate posibile, bazate pe performanța investițiilor în anii trecuți (care nu garantează aceleași performanțe și în anii viitori, dar sunt în general indici buni despre ce urmează să se întâmple).

De exemplu, Erste Money Markert, un fond de piață monetară (risc mic, performanță mică) a avut în ultimii cinci ani un randament de 13,72 %, adică dacă ați investit 1.000 de euro, în cinci ani aveți în plus 137 de euro.

Erste Equity este un fond de acțiuni românești care a avut în ultimii 5 ani un randament de 78%.

Erste Balanced este un fond diversificat care în 5 ani a adus un profit de 60% din suma investită inițial.

Un fond de obligațiuni precum Erste Bond Flexible a avut în 5 ani, în comparație, o performanță de 24%.

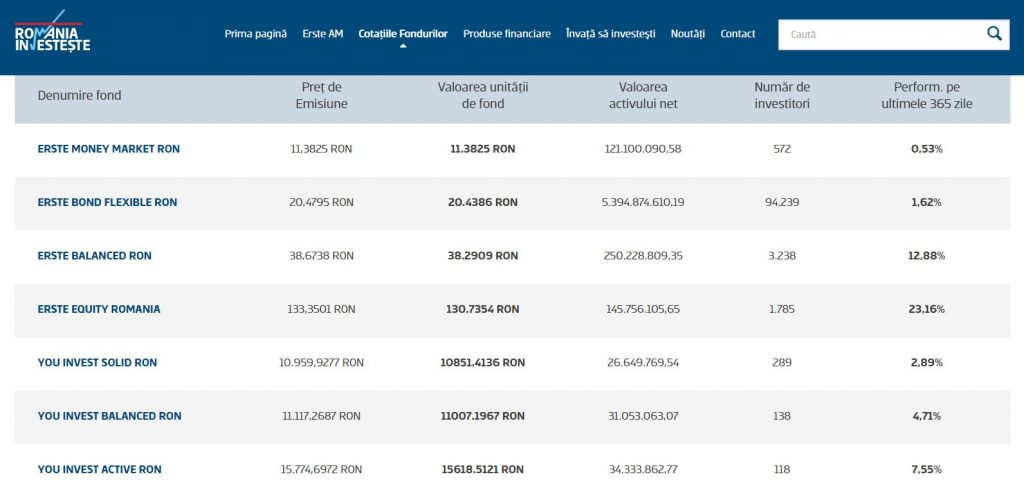

Mai jos puteți vedea performanța fondurilor Erste în ultimul an, în procente, precum și numărul de persoane care au ales fondul respectiv și sumele investite în total. Veți vedea că performanța e mereu pozitivă.

Principalele mituri și dileme legate de fondurile de investiții

De ce aș pune banii în fonduri, pe care nu prea le înțeleg, în loc să-i depun la bancă? Unul dintre motive e că fondul are un volum mai mare de bani (adună bani de la mai mulți investitori) și de aceea poate negocia prețuri mai bune pentru plasarea lor (de exemplu o dobândă mai mare pentru depozitele de la bancă decât ai obține tu), de care vei beneficia și tu. În afară de asta, banii sunt administrați profesionist, adică oamenii de acolo urmăresc în fiecare zi evoluția piețelor financiare și în funcție de asta au grijă fie să selecteze cele mai bune variante de investire existente la un moment dat, fie să iasă rapid din unele investiții care o iau în jos, pentru a limita pierderile – asta presupune un timp și niște cunoștințe pe care cei mai mulți dintre noi nu le avem.

E nevoie să fiu bogat să investesc în fonduri? Nu e nevoie să ai mulți bani ca să învestești în fonduri. Suma minimă pentru a investi în fonduri la Erste Asset Management, de exemplu, este de 100 de lei. Fondurile sunt multe și variate, poți alege ce ți se potrivește discutând cu un consultant de investiții.

Din ce câștigă administratorii de fonduri? Pentru administrarea fondurilor vei plăti un comision anual care variază între 0,25 și 2 % din valoarea investită. La aderarea la un fond, se mai plătește și un comision de subscriere, care este de 0,1- 2% din suma investită. În cazul fondurilor Erste Asset Management România nu există comisioane de răscumpărare, adică scoți banii fără să plătești vreo taxă pentru asta.

Sunt investițiile în fonduri sigure? Nu era și FNI tot un fond? Da, fondurile sunt sigure, în sensul că nimeni nu poate fugi cu banii tăi. Ce se poate întâmpla este ca investiția ta să nu fie performantă, caz în care vei pierde parte din ei (asta se întâmplă destul de rar). Valoarea curentă a investiției tale în fonduri este certificată zilnic de o bancă de depozitare, ceea ce FNI nu a avut (iar asta a făcut posibil ca banii investitorilor să dispară). Piața de fonduri este foarte bine reglementată și verificată la nivel european, banii nu pot fi fraudați. În România există mai mulți administratori de fonduri (ERSTE, Raiffeisen, BRD și BT ), toți sunt verificați permanent de Autoritatea de Supraveghere Financiară.

De ce românii nu preferă fondurile?

Dacă în străinătate, oamenii investesc în fonduri pentru că vor să aibă grijă de viitorul lor, vor să adune mai mulți bani pentru pensie, românii strâng bani pentru zile negre, pentru boală și înmormântare, pentru că la asta ne obligă sistemul în care trăim. Ne e greu să ne facem planuri optimiste pentru viitor când trăim într-un prezent atât de volatil, cu sistem politic, de sănătate și juridic atât de instabile.

Dar, pentru cei mai documentați dintre noi, care au cunoștințe despre cum funcționează sistemul financiar, care au bani de pus deoparte și vor să-și asigure un viitor fără griji, varianta aceasta cu fondurile, pe care am ales-o și noi de mulți ani, este una foarte bună. Banii tăi sunt investiți de oameni care se pricep la asta (sau chiar de tine) în multe locuri (firme mici sau mari locale sau din străinătate, depozite, obligațiuni, titluri de stat, cash sau aur), investițiile tale ajută economia să se învârtă, tu câștigi mai mult sau mai puțin (în funcție de riscul pe care ți-l asumi).

Un site care vă poate ajuta să vă lămuriți cât de cât cu privire la ce vi se potrivește este România Investește, susținut de Erste Asset Management.

Mulțumesc ERSTE pentru curs și lămuriri, dacă aveți întrebări, vă rog să le adresați în comentarii soțului, el este maestrul investițiilor în fonduri la noi acasă, sau direct pe site-ul de mai sus, care vă pune în contact cu specialiști în administrarea de fonduri.

Și începeți educația financiară devreme cu copiii, dacă școala publică nu ne ajută prea mult în acest sens (am văzut că, din fericire, multe dintre școlile private au început să acorde interes acestui subiect). Să le explicăm noi, să-i ajutăm să înțeleagă cum funcționează lucrurile, să capete devreme obiceiul de a economisi, să nu se mulțumească neapărat cu varianta sigură, să caute una care să fie și profitabilă, să aibă încredere în sine că pot lua decizii financiare bune, să fie cinstiți, să respecte regulile și legea.

Răspunsuri test:

- În mai multe companii. 2. Vei putea cumpăra la fel de multe lucruri. 3. 100 de lei plus 3% dobândă. 4. Dobânda pe al doilea an va fi mai mare.

Sursa foto: educație financiară via Shutterstock.com

ca sa raspund la intrebarea din titlu, de fiecare data cand am reusit sa pun niste bani deoparte a aparut la scurt timp ceva care m`a obligat sa ii cheltui pe toti. :-/

La fel, dar partea buna este ca am avut banii aia pusi deoparte. daca nu, era si mai nasol, dupa cum stiu din copilarie, cand nu prea aveam mereu fondul de urgenta 😀

Cred ca la intrebarea 3 corect ar fi 100 de dolari nu 100 lei. 100 dolari sunt 378 de lei conform cursului actual

Corectat, merci

La intrebarea 2 nu imi e clar daca intr-adevar as putea cumpara mai multe lucruri. In Olanda de exemplu, cu cat ai salariul mai mare, platesti si taxe mai mari. Deci daca mi s-ar dubla salariul ar fi super. Dar si taxele ar fi mai mari si as pierde alte beneficii, subventii de la stat. Dar nu stiu daca intr-adevar s-ar egaliza cumva cu preturile dublate. Posibil si sa nu inteleg eu cum functioneaza lucrurile 🙂

Ar trebui sa se introduca din cls 5-8, curs obligatoriu de educatie financiara. Tare bine ne-ar fi prins si noua acu, astora mai batraiori.

Daca imi permiti, te rog, o intrebare, sau mai multe. Daca am avea, ipotetic, 50.000 de euro, cum i-ai vedea cel mai bine investiti la momentul actual pe piata din Romania? De exemplu cam care ar fi procentul pe care l-ai investi in fonduri de investitii si de care fonduri( risc mediu, scazut; la una sau mai multe banci) si restul in ce l-ai baga? Multumesc!

Buna. Depinde cu ce scop vrei sa investesti, adica ce-ti propui sa obtii de la banii aia.

Daca, de exemplu, nu este acceptabil sa pierzi nici un leu din cei 50K, atunci va trebui sa alegi variante de investitii care au risc foarte mic sau chiar zero (de ex. depozite la banci, care sunt garantate pana la 100K euro), dar care bineinteles iti vor aduce un randament mic.

Daca vrei sa investesti pentru pensie, adica vrei sa scotii banii peste 10-20 de ani, atunci poti investi SI pe bursa prin intermediul unui fond de investitii care investeste pe bursa sau in alte instrumente riscante, pentru ca nu te intereseaza daca luna viitoare bursa va scadea cu 10%, ca in 10 ani are timp sa recupereze.

Daca esti in situatia in care e vorba de toate economiile tale si vrei sa ai acesti bani la dispozitie in caz ca ai nevoie de bani, atunci esti ca mine, iar eu, dupa cum scrie si in articol, i-am investit in fonduri de investitii monetare (risc scazut). Si e bine sa ai macar jumatate din ei, daca nu chiar toti, in valuta.

referitor la intrebarea „una sau mai multe banci”:

– daca faci depozite la banci, in Romania ele sunt garantate pana la 100 de mii de euro per persoana si per banca, deci numai daca ai depozite mai mari de atat trebuie sa-i tii la mai multe banci

– daca alegi un fond de investitii, intrebarea nu are importanta pentru ca nu ai risc fata de banca, ci ai risc fata de firmele/bancile etc in care investeste fondul (pe care oricum nu le cunosti, deci nu ai ce face decat sa alegi de la inceput un fond cu risc scazut)

Am inteles. Multumesc mult pentru raspuns!

Eu ma gandeam in sensul sa nu tinem toti banii la fondurile unei singure banci. Referitor la valuta stiu ca acum cativa ani randamentul fondurilor de eur era cam la jumate fata de ron, acum vad ca sunt apropiate, iar eur a crescut…

nu, faptul ca toate fondurile sunt ale unei singure banci nu are importanta, pentru ca fondurile de fapt nu sunt ale bancii, doar brandul e al bancii.

structura este urmatoarea: o banca este actionar la o societate de administrare a investitiilor care administreaza mai multe fonduri.

fondurile sunt entitati legale distincte si de banca, si de societatea de administrare.

nici banca si nici societatea de administrare nu foloseste banii stransi in fonduri pentru alte lucruri (spre deosebire de banii din depozite, care devin ai bancii dpdv legal din momentul depunerii iar banca ii foloseste ca sa dea credite, de exemplu).

banii sunt investiti in depozite, actiuni, obligatiuni etc adica riscul este diversificat din punctul asta de vedere.

ref pct 2 „randamentul fondurilor de eur era cam la jumate fata de ron, acum vad ca sunt apropiate, iar eur a crescut…”

pai da :))

La punctul 3 depinde de perioada pe care este luat creditul. Procentul de dobanda este afisat ca procent anual de dobanda.

Daca luam credit de 100 lei pe o perioada de 2 ani (ceea ce sper ca nu se intampla in viata reala), cu 3% procent dobanda anuala, si rambursam doar la sfarsitul celor 2 ani, atunci avem de platit 106 lei.

106.09 chiar.

S-ar putea ca randamentele puse de tine sa induca lumea in eroare. Daca un randament pe 5 ani este 13% nu inseamna ca este o dobanda de 13% pe an, ci de 2.5% pe an.

Am facut un mic calcul, tinand cont de dobanzile de referinta date de BNR in ianuarie in ultimii 5 ani (5,25% ian 2013, 3.75% ian 2014, 2.5% ian 2015, 1.75 ian 2016 si 2017). Daca am avea 100 lei depusi pe 1 ianuarie 2013, pe 1 ian 2018 am avea 115.87 lei, deci un randament de 15.87%. E mai mult decat unele fonduri de investitii, fara sa tinem cont de alte comisioane.

In plus, daca luam in considerare comisioanele (medii) 1% pe an si 1% comision de subscriere, daca vrem sa avem un profit mai mare decat la banci, randamentul anual trebuie sa fie mai mare decat:

Comisionul anual + comisionul de subscriere anualizat + dobanda depozit bancar.

Daca rascumparam fondurile dupa 3 luni, atunci ar trebui sa avem un randament anual mai mare de 1% + 1%*12/3 + 1.6% = 6.6% (am luat o dobanda la depozit 3 luni, de la o banca, 1.6%)

Daca rascumparam dupa 12 luni, ar trebui un randament mai mare de 1% + 1%*12/12 + 2.05% = 4.05%.

Altfel, este mai rentabil sa tinem banii in depozite bancare.

buna

calculul propus de tine are temei, dar rezultatele nu sunt convins ca sunt cele pe care le-ai calculat tu

1. in ultimii 2 ani cel putin rata medie la depozitele bancare a fost mai mica decat dobanda de referinta

ian 2016 rata de referinta 1.75% vs rata medie la depozite 1.55%

ian 2017 rata de referinta 1.75% vs rata medie la depozite 1.09%

ian 2018 rata de referinta 2.00% vs rata medie la depozite 0.9%

dobanzile medii la depozite se pot gasi aici http://www.bnro.ro/Raport-statistic-606.aspx

2. nu exista nici un fond de investitii care sa aiba orizont de investire recomandat de 3 luni – cel mai mic interval e 1 an si creste odata cu profilul de risc al fondului

daca vrei sa tii banii undeva doar 3 luni, evident ca ii tii la banca din cauza comisioanelor;

pentru 1 an, randamentul minim nu se calculeaza cu dobanzile de azi, ca dobanzile sunt in crestere in momentul asta si deci si randamentul fondurilor monetare va fi mai mare la anul;

dobanda la 1 an de acum un an vad ca era 1.1%, deci randamentul minim la fonduri a fi trebuit sa fie mai mare de aprox. 3%

3. banii tinuti inr-un fond de investitii pot fi scosi oricand fara costuri suplimentare, pe cand un depozit daca il spargi inainte de termen primesti cel mult dobanda la vedere, adica nimic in ziua de azi

or, pentru mine cel putin, acest aspect este important, ca eu vreau sa am acces la economiile mele in caz de nevoie fara sa renunt la randament

asa ca chiar si pentru o perioada de 1 an, nu as face depozit pe un an, ci cel mult pe 6 luni cu prelungire, deci randamentul o sa fie si mai mic.

iar daca orizontul meu de investire e mai mare, sa zicem de 3 ani, randamentul la care renunt e din ce in ce mai mare din simplul fapt ca tot fac depozite pe termen scurt.

Buna Robo!

Legat de dobanzi, ce afiseaza BNR-ul este o medie a ratelor dobanzilor populatiei si include toate maturitatile (pana la 2 ani), deci si o luna, 3, 6 care au dobanzi mai mici.

In Ian 2018 am facut depozit la un an cu 2.05%. anul trecut cu 1.8%, astfel ca e destul de apropiat calculul meu cu realitatea.

Eu am un alt sistem de economisire.. am facut de-a lungul timpului depozite pe un an, in fiecare luna, cu o suma fixa la fiecare salariu. In fiecare luna se lichideaza cel putin un depozit, asa ca, daca trebuie sa ma folosesc urgent de bani, nu pierd dobanda acumulata (sau nu toata dobanda, nelichidandu-le pe toate).

Depozitele, chiar daca iti ofera o dobanda modica, iti garanteaza ca primesti dobanda la sfarsitul perioadei. Fondurile de investitii in schimb pot avea randament negativ. Evident, pot avea si unul foarte frumusel, dupa cum se vede din poza Ioanei.

Conteaza pana la urma ce vrei: sansa de a castiga binisor cu riscul de a pierde sau o investitie sigura care acopera cel putin inflatia.

da, merge cu mai multe depozite, mi-amintesc ca faceam si eu asta inainte.

iar cu fondurile, asa e, depinde ce vrei de la banii aia.

Am văzut multe articole care dădeau sfaturi despre „cum sa ne investim banii”, scrise de americani și adaptate realității americane.

Întotdeauna începeau cu „pay credit card debt” si „pay education loan”. Pe lista mai erau guidelines despre ce procent din salariu să pui deoparte lunar pentru, și lista era mare, vacante, educație pentru copii, pensie, etc.

Mie mi-ar place mult de tot o astfel de analiză adaptată realității românești. Asta dacă crezi că n-o să-ți sară tot internetul în cap după aceea 🙂

Am incercat asa ceva aici

https://www.printesaurbana.ro/2015/07/gestionarea-finantelor-familiei.html

@Robo Buna. Sunt si eu interesata sa investesc in fonduri de investitii insa am o nelamurire. Nu trebuie sa platesti si la stat un procent din venitul suplimentar? Poti sa-mi dai mai multe detalii despre acest aspect? Mersi.

Buna.

Veniturile din detinerea fondurilor de investitii se taxeaza cu

16%10% din 2018 la fel ca orice alt venit. De fapt am impresia ca de anul asta se plateste si CASS, dracu’ sa-i ia cu modificarile lor, pana in 2017 era 16% si atat. Se taxeaza anual, daca ai vanzari in anul respectiv.Diferenta fata de alte venituri e ca trebuie sa depui declaratie si sa astepti sa-ti vina decizia de impunere. La dobanzi de exemplu banca iti retine ea direct impozitul deci e mai simplu.

Dar si societatile de administrare se ocupa sa-ti calculeze venitul impozabil si sa-ti completeze declaratia, iar daca nu ai si alte venituri care trebuie declarate in acelasi formular, ele pot fi si imputernicite sa depuna declaratia in locul tau – tu doar astepti decizia si platesti.

Formularul care tb depus este formularul 200. Gasesti info mai detaliate pe site-urile societatilor de administrare.

Da, se plateste si Cass de anul asta pentru veniturile din dobanzi si din pacate nu se retine la sursa ca impozitul de 10% ci se depune declaratie si achita separat la fisc.

adica chiar trebuie depusa declaratie pentru dobanzile la depozite?

gizas craist, mi se pare incredibil.

dar poate si pentru dobanzile la contul curent? adica daca banca imi da 2 lei pe an ca am avut bani in contul curent eu trebuie sa depun declaratie si pentru aia, sa platesc CASS pe ei?!

M-am documentat mai bine: nu, nu se depune declaratie pt 2 lei, ci numai daca se obtin venituri din dobanzi (si in general din investitii) mai mari de 22800 lei (12 salarii minime brute), asa zice art.155 din Codul fiscal, modificat prin minunata ordonanta din 2017

multumim

Interesant articol. M-a pus pe ganduri.

ROBO – nu te-ai gandit sa faci treaba asta si pentru altii? Nu de alta, dar prezinti incredere (unul e sotul printesei 🙂 )

ce idee draguta! 🙂

Pe mine m-ar interesa ceva informatii despre pensiile private facultative 🙂

Buna Ioana! Citind articolul tau, ma gandeam sa propun doamnei învățătoare a fetitei mele (clasa a I-a) ca in cadrul Saptamanii altfel sa introducă intr-o zi un mic curs de educatie financiară pt copii. Imi poti recomanda, te rog, o persoana care ar putea sa faca asta la nivelul lor? Multumesc

Bună în legătură cu banii plasați într-un fond de investitii mi s-a părut cea mai buna alegere pe care am putut sa o iau în 2013 la o suma de 447000 am avut un câștig de 73000 mii lei din noiembrie mai exact 2013 în data de ianuarie 2019 în 5 ani